此文件來自 台灣畜產種原知識庫

https://agrkb.angrin.tlri.gov.tw

| 專題報導 |  |

日本平成 16 年度乳品

等零售價格與消費趨勢探討

◆ 前農委會中部辦公室 高源豐

| 一、 | 前言 |

| 競爭之食品市場,須以顧客導向服務消費者,業者才能處於較有利之地位。日本酪農乳業協會為掌握消費者有關牛乳與乳製品等購買與飲用狀況,自 1987 年起,每年於全國進行調查,2004 年為探討白色牛乳類消費減少背景與擴大牛乳與乳製品消費資料,其結果請見 2005 年第 67 期酪農天地,拙文「日本牛乳乳製品消費變化與我見」。另,為了解牛乳之價格接受度與消費趨勢以供廠商等制定價格與擴大消費等行銷策略,日本農畜產業振興機構每年委託社團法人食品需給研究中心辦理「牛乳等零售價格與消費趨勢調查」。台灣雖牛乳產銷環境與日本不盡相同,但該國之調查結果仍有部份可供國內乳業界參考價值,謹將該機構平成 16 年度(2004 年 4 月至 2005 年 3 月)調查結果摘述如下,供產業界參考。 | |

| 二、 | 日本牛乳類消費調查摘要 |

|

(一) |

調查方法、相關用詞與背景資料概述 |

|

1、 |

調查方法: |

| 於全國區分成「北海道、東北」、「關東」、「北陸、東海」、「近畿」、「中國、四國」與「九州」等六區。抽樣戶數 2004 年 7 月為 2,093 戶,2005 年 1 月為 2,184 戶,平均每戶人數為 3.6 人。由各地區消費者團體調查員將問卷置於樣本戶後回收統計分析。調查實施期間,第一次為 7 月 19 日至 7 月 25 日,第二次為 1 月 10 日至 1 月 16 日。 | |

|

2、 |

相關用詞與背景資料: |

|

(1) |

所指牛乳類係包括包裝容器上標示牛乳、低脂肪牛乳(含無脂者)、加工乳(含低脂肪加工乳與濃厚加工乳)、乳飲料(白色)與 LL 牛乳(保久乳)。日本牛乳與乳製品產品種類,詳如附圖1。 |

|

(2) |

據日本農林水產省牛乳乳製品統計,平成 16 年底,全國牛乳處理場及乳品工廠數計有 741 家,其中公司型態者 482 家,農業合作社者 60 家,個人者 199 家。其中月生乳處理量未滿 62 公噸者 378 家,62∼124 公噸者 40 家,124∼310 公噸者 40 家,310∼620 公噸者 43 家,620∼1240 公噸者 59 家,1,240 公噸以上者 132 家,而不處理生乳之乳品工廠場有 49 家。中小型工廠占絕對多數。 |

|

(二) |

調查結果概要 |

|

1、 |

牛乳類之購買行為 |

|

(1) |

購買牛乳類之選擇標準 |

| A、以鮮度為選擇標準者 81.0%(前一年度 61.8%);B、以口味為選擇標準者 75.1%(前一年度 62.6%);C、以價格為選擇標準者 64.5%(前一年度 56.6%);D、以安全性為選擇標準者 52.9%(前一年度47.0%);E、以強化健康機能為選擇標準者 21.2%;F、其他 2.6%。本年度調查結果,以鮮度最受重視,領先前一年度最重視之口味。前四項均比上一年度提高重視程度,可能是消費者知識提升與日本長期經濟成長有限,影響增加重視價格。此亦為國產鮮乳之利基。 | |

| (2) | 消費者認為 1 公升牛乳之適當價格 |

| A、190 日圓上下者 18.1%;B、180 日圓上下者 15.5%;C、150 日圓上下者 14.1%;D、200 日圓上下者 14.0%;E、170 日圓上下者 11.1%;F、160 日圓上下者 9.4%;G、140 日圓上下者 4.5%;H、130 日圓上下及以下者 3.2%。其主要分佈於 150 日圓上下至 200日圓上下之間,且 150 日圓上下和 190 日圓上下兩價位帶為消費者較多評價者。故訂價可考慮此兩者價位。 | |

|

(3) |

牛乳類之購買量 |

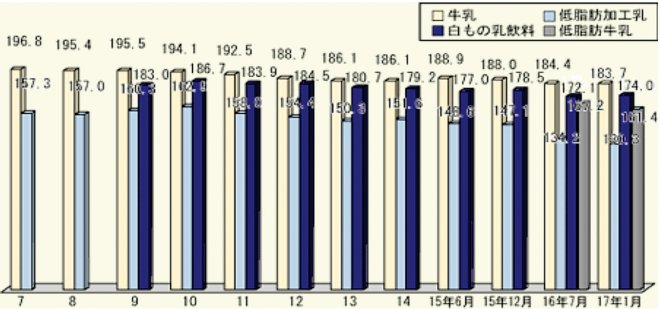

| 2004 年 7 月調查每一家庭平均每日牛乳類購買總量為548 毫升,其中牛乳 445.4 毫升,加工乳 36.2 毫升,白色乳飲料 36.1 毫升,低脂肪牛乳 30.3 毫升;2005 年 1 月調查總量為 489.2 毫升,其中牛乳 401.4 毫升,加工乳 29.6 毫升,白色乳飲料 32.6 毫升,低脂肪牛乳 25.6 毫升。顯見一般之牛乳仍最受歡迎;夏季須求多於冬季(冬季約減少 1 成),其情況與台灣相似。自平成 7 年以來,每一家庭平均每日購買牛乳類種類別乳品數量變化,如圖 1。冬夏季依種類別之比例變化,1 月與 7 月相比較,牛乳略為上升,而低脂肪牛乳、加工乳兩者則減少,可能與冬季需脂肪熱量有關(圖 2)。 |

|

|

|

圖 1. 日本平成 7 年至 17 年 1

月每一家庭平均每日購買牛乳類別及乳品量。 |

|

|

圖

2. 日本平成 16 年 7 月與 17 年 1

月每一家庭平均每日購買牛乳類種類別乳品比例圖。 |

|

(4) |

指定品牌之比例 |

| 購買時指定品牌者佔全體答卷者 68.2%。依乳品廠別其高低順序為,A、個人(牧場)品牌 79.5%;B、農業(酪農)合作社系統 65.6%;C、中小型乳品公司 65.0%;D、大型乳品公司(大手乳業全國計4家 ) 63.6%。尤其個人(牧場)品牌比其他品牌具有特別高之比例,可能個人(牧場)品牌具有小區域品質新鮮特色或特殊親切服務。 | |

|

2、 |

牛乳類各種類別(1 公升紙盒裝)之購買價格 |

| 依據 2004 年 7 月調查結果,牛乳 184.4 日圓,低脂肪牛乳 167.2日圓,低脂肪加工乳 134.2 日圓,濃厚加工乳 217.3 日圓,白色乳飲料 172.1 日圓,而保久牛乳 261.0 日圓。而 2005 年 1 月調查結果,牛乳 183.7 日圓,低脂肪牛乳 161.4 日圓,低脂肪加工乳 130.3 日圓,濃厚加工乳 216.8 日圓,白色乳飲料 174.0 日圓。各種類別間價格差距蠻大,其中低脂加工乳約為低脂牛乳之 8 成價格,而保久牛乳價為牛乳價之 1.42 倍。歷年牛乳類各種類別乳品價格有下跌趨勢,如圖 3。台灣因加工成本增加與產銷量較少等因素影響,保久乳價因以所謂剩餘乳製成反而價低。 |

|

單位:日圓 |

|

|

圖

3. 日本平成 7 年至 17 年 1

月購買一公升紙包裝牛乳類乳品價格趨勢圖。 |

|

(1) |

每公升牛乳之購買價格比例 |

| 不論 7 或 1 月調查結果,購買價格自 140 日圓至 280 日圓間以 10 日圓為一組距,購買價格多數為 151 至 210 日圓間。其中 191∼200 日圓組兩次調查均高達 16% 以上,次者為 151∼160 日圓組亦達 14% 以上。 | |

|

(2) |

不同通路別之購買價格 |

| 依據 7 月調查結果,宅配最高達 228.9 日圓(1 月調查 231.1 日圓),次者為便利商店 200.4 日圓(1 月調查 197.8 日圓),再依次為生活合作共同採購(集團購入)195.1 日圓(1 月調查 194.0 日圓),量販店(百貨公司、超市、消費合作社)181.5 日圓(1 月調查 181.0日圓),自不同的通路購入價格有相當大之差異。 | |

|

(3) |

乳廠類別之購買價格 |

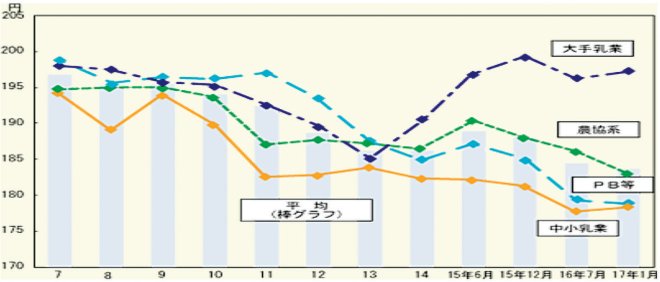

| 依據 7 月調查結果,大型乳品業者最高達 196.3 日圓(1 月調查 197.3 日圓),次者為農業(酪農)合作社系統 185.9 日圓(1 月調查 182.8 日圓),再依次為私人(牧場)品牌等 179.4 日圓(1 月調查 178.9 日圓),中小型乳品業者 177.7 日圓(1 月調查 178.3 日圓)。歷年購買各類乳品業者 1 公升牛乳價格變化如圖 4。 |

|

|

圖

4. 日本平成 7 年至 17 年 1

月自不同通路別購買一公升紙包裝牛乳價格趨勢圖。 |

|

3、 |

購買牛乳類與飲料的變化 |

|

(1) |

最近一年購買量的變化 |

| 最近一年牛乳類與飲料購買量略有增加者為牛乳類(+0.2%)、茶系列飲料(+0.1%)、豆乳(漿)(+0.1%)、蔬菜汁(+0.1%)與 100% 果汁飲料;略有減少者則有碳酸飲料(-0.4%)、嗜好性乳飲料(-0.3%)、添加果汁飲料(-0.3%)、營養機能性飲料(-0.1%)、咖啡(-0.1%)、礦泉水(-0.1%)、運動飲料與飲用優酪乳、乳酸菌飲料等。 | |

|

(2) |

平成 16 年夏期減少購買牛乳的家庭所增加購買飲料之種類 |

| 減少購買牛乳的家庭增加購買飲料之種類以茶系列飲料最多高達 55.6%,次者為運動飲料 43.0%,再次者為碳酸飲料 26.8%,餘依序為飲用優酪乳及乳酸菌飲料等 14.8%、礦泉水 14.1%、嗜好性乳飲料 9.9%、蔬菜汁 9.9%、營養機能性飲料 7.7%、100% 果汁飲料 7.7%、豆乳(漿)7.0%、添加果汁飲料 4.9%、咖啡 4.2% 等。顯見由於天熱,故消暑性飲料需求增加。 | |

|

(3) |

最近一整年期間減少購買牛乳的家庭增加購買飲料之種類 |

| 最近一整年期間減少購買牛乳家庭增加購買飲料之種類,依增加比例高低順序為,豆乳(漿)33.1%、茶系列飲料 25.9% 蔬菜汁 25.2%、運動飲料 19.5%、飲用優酪乳及乳酸菌飲料等 19.2%、100% 果汁飲料 16.9%、礦泉水 13.2%、咖啡 12.8%、碳酸飲料 9.4%、營養機能性飲料 9.0%、嗜好性乳飲料 7.5%、添加果汁飲料 4.5%。替代牛乳主要者為豆乳漿、茶系列飲料、蔬菜汁等,顯見消費者基於期望健康的考量而作選擇。 | |

|

4、 |

牛乳與加工乳不同之認知程度 |

| 據日本農林水產省牛乳乳製品統計,平成 16 年底,全國牛乳處理場及乳品工廠數計有 741 家,其中公司型態者 482 家,農業合作社者 60 家,個人者 199 家。其中月生乳處理量未滿 62 公噸者 378 家,62∼124 公噸者 40 家,124∼310 公噸者 40 家,310∼620 公噸者 43 家,620∼1240 公噸者 59 家,1,240 公噸以上者 132 家,而不處理生乳之乳品工廠場有 49 家。中小型工廠占絕對多數。 | |

|

(1) |

對牛乳與加工乳有不同認知情形:非常理解者 51.3%,只知名稱者 44.8%,不知者 3.9%。顯見日本消費者尚有待加強教育。 |

|

(2) |

對低脂肪與無脂肪牛乳之認知情形:知道者 34.8%,不知者 65.2%。 |

| (3) | 對標示 100% 生乳之認知情形:知道者 56.0%,不知者 44.0%。 |

| (4) | 對牛乳類統一標示欄中生乳使用比例之認知情形:知道者 61.9%,不知者 38.1%。比標示 100% 生乳之認知程度略高,想必係作為購買加工乳和乳飲料時之選擇標準之ㄧ。 |

| (5) | 對標示賞味期限(使用期限)之認知情形:知道者 34.8%,不知者 65.2%,只約三分之ㄧ的人知道。 |

| 5、 | 牛乳類之今後消費預 |

| 預測今後牛乳類消費會稍微增加。其中預測增加消費低脂肪牛乳、無脂肪牛乳、白色乳飲料與低脂型態者較多(表1)。 |

|

表1.預測今後牛乳類消費增減比例表 |

|

三、結 語

日本乳業界對消費者購買與消費行為之調查極為重視,而日本農畜產業振興機構本項調查與日本酪農乳業協會之調查有互補作用。依本調查結果,日本消費者選購牛乳重視「鮮度」,想必我國消費者亦會同樣重視,是為國產乳品業抵禦進口品之有利利器;購買時指定品牌以「個人(牧場)」品牌與「農業(酪農)合作社」系統領先「中小型」與「大型」公司品牌,可能受酪農直接生產之牛乳、新鮮、地區性、親切感等特色影響;購買價格則以「大型」公司之乳價較高,係為指標價格,而「中小型」公司乳價較低,可能為爭取市場所致;日本消費者對「生乳使用比例」之標示有相當之認知,作為選購「加工乳」和「乳飲料」時比較參考,國內調味乳、優酪乳甚至還原乳之標示亦值得強調消費者認知,另整體而言,日本消費者對牛乳類之類別、相關用語等仍有相當的比例未能清楚者,有繼續宣導教育必要,此亦值得國內業界加強鮮乳與乳品之消費教育。

|

參考文獻: |

|

此文件的網址 :

https://agrkb.angrin.tlri.gov.tw/index.php?page=2842